Los próximos años prometen ofrecer un duelo fascinante entre dos tipos muy diferentes de gigantes de internet en su afán por poseer el mercado global del alojamiento, valorado en cerca de 500.000 millones de euros.

Airbnb, el paradigma de la economía colaborativa, está golpeando duro y rápido para convertirse en el nuevo rey, pero el actual líder, Booking.com parece estar preparado para prolongar su camino de crecimiento durante otra década. ¿Quién tiene las mejores cartas para ganar esta partida?

Las líneas entre alojamiento privado y hotel se están difuminando. El estudio más reciente de Phocuswright entre los usuarios de Airbnb demuestra que los factores clave para reservar un alojamiento privado son los mismos que para los que reservan hoteles: precio y ubicación.

Airbnb parece haber reconocido este hecho y está impulsando grandes transformacionales, como la integración de hoteles a través de herramientas de channel manager s de terceros tales como Siteminder; o la creación de un nuevo tipo de categoría de propiedades con la etiqueta «Airbnb plus» que debe pasar una lista de verificación de 100 elementos para garantizar ciertos criterios de calidad.

¿El objetivo final de todos estos movimientos? Airbnb se está convirtiendo en el líder en el sector del alojamiento online. Su CEO, Brain Chesky, lo anunció alto y claro la semana pasada: «nuestra competencia son dos compañías: Expedia y Booking.com, y estoy muy entusiasmado con lo que nos deparan los próximos diez años».

Hasta la fecha, Airbnb ya ofrece más de 24,000 anuncios de hoteles boutique en la plataforma. Esto podría representar apenas alrededor del 5 por ciento de sus 4.5 millones de anuncios, pero todos ellos permiten reserva instantánea.

1,9 millones de propiedades estaban disponibles para reservar de forma instantánea en agosto de 2017, y la empresa afirmó que el 70 por ciento de todas las nuevas propiedades estaban utilizando ya esta opción. Podemos deducir, por tanto, que el número total de propiedades disponibles para la reserva directa en Airbnb es de 2,2 millones, donde el inventario hotelero representa aproximadamente el 10 por ciento del total.

A pesar de que los hoteles boutique son habitualmente más pequeños que los hoteles tradicionales, la capacidad de este tipo de alojamientos seguirá siendo, de media, más del doble del número de habitaciones que ofrecen los alojamientos privados. Por lo tanto, parece razonable suponer que el peso de los hoteles supera el 20 por ciento del inventario total de habitaciones de Airbnb que se pueden reservar de forma directa.

Booking.com lleva la voz cantante

Booking.com es el líder mundial actual en el sector del alojamiento online, con más de 1 millón de noches reservadas cada día. Durante la última década, ha superado de manera consistente a la competencia la industria gracias a la ejecución impecable de una fórmula simple pero eficiente:

- Maximizar el proceso de incorporación de todo tipo de propiedades de alojamiento para ofrecer la mayor variedad.

- Pruebas A/B en todo el embudo de reserva para maximizar la conversión.

- Optimización hipersegmentada en Search Marketing que les permite superar al resto de competidores.

Cada uno de estos factores de éxito refuerza los otros, creando la plataforma de reserva más poderosa de la industria.

Choque de trenes

Del mismo modo que Airbnb realiza una incursión en el sector hotelero, Booking.com ha ido ampliando gradualmente su presencia en el sector del alquiler vacacional durante estos últimos años.

Su CEO, Glenn Fogel, declaró que «expandir agresivamente nuestro negocio de alquiler de vacaciones es una parte clave de nuestra estrategia de crecimiento. A medida que los consumidores desean cada vez más explorar lugares únicos para alojarse, incluidos hogares y apartamentos, queremos que Booking.com siga siendo la plataforma líder para buscar y reservar todo tipo de lugares».

Durante la presentación de resultados del cuarto trimestre de 2017, Booking.com anunció que dispone ya de más de 1.200.000 propiedades de alquiler de vacacional en su plataforma, lo que representa un crecimiento del 53 por ciento con respecto al año anterior.

En comparación con las 1.980.000 propiedades de Airbnb que se pueden reservar al instante (suponiendo que el resto sean hoteles), Booking.com tiene una desventaja de 700,000 propiedades para cubrir si quiere competir mano a mano contra Airbnb en el juego del inventario.

Éste parece ser un objetivo estratégico clave para la empresa, ya Booking.com ha declarado que está agregando personas a sus equipos de reservas enfocados a mejorar la experiencia de los propietarios. Esto incluye a los propietarios individuales que alquilan su apartamento o su casa. El objetivo es que la experiencia sea más intuitiva y el registro sea más sencillo y eficaz.

Suponiendo que Booking.com pueda mantener un crecimiento interanual del 50 por ciento en su inventario, le llevaría poco más de un año ponerse al día con la actual oferta de Airbnb.

Las cartas ganadoras de cada contendiente

El CEO de Airbnb sostiene que su compañía tiene la ventaja en esta carrera gracias a su exclusivo contenido para compartir casa, una comunidad de viajes apasionada y una aplicación de viajes que ofrece casas, experiencias y restaurantes. Por el lado del proveedor, la estructura de comisión más baja de Airbnb del 3% al 5% debería convertirlos en un atractivo canal de distribución para propietarios y hoteles en comparación con Bookings.com, que cobra en promedio entre 15% y 20%.

Todos parecen ser puntos válidos, pero profundicemos un poco más si estos activos son sostenibles a largo plazo:

El juego del inventario

Con 4,5 millones de propiedades, Airbnb supera a todos sus competidores en el número de listados. Pero Booking.com, con equipos en 198 oficinas de todo el mundo centradas en la contratación y su proceso de integración bien engrasado, probablemente cerrará la brecha en la parte más valiosa del inventario, que son propiedades que se pueden reservar de inmediato.

Muchos propietarios diversificarán el riesgo al incluir sus propiedades entre los dos o tres sitios que les garanticen suficientes clientes potenciales para maximizar la ocupación. Siempre que Booking.com forme parte de esta lista restringida, el contenido de alojamiento privado de ambos jugadores se superpondrá cada vez más.

Las últimas medidas de Airbnb aumentarán fuertemente sus inventarios en el futuro cercano, pero la parte más grande serán los Bed-and-Breakfasts y los hoteles con encanto que en muchos casos ya están presentes en Booking.com.

Las regulaciones cada vez más estrictas de las ciudades para alquileres cortos en todo el mundo también representan un serio riesgo en el juego del inventario. Según Financial Times, sólo en Reino Unido esto representó una pérdida de 100 millones de dólares el año pasado y en San Francisco Airbnb perdió más del 50% de sus anuncios entre el 17 de agosto y el comienzo de 2018. Esta tendencia afectará a Airbnb en un grado más alto que a Booking.com, que ha sido cauteloso al jugar según las reglas locales en esta área.

Estrategia de marca: racional versus emocional

Airbnb ha logrado construir la primera marca de estilo de vida verdaderamente en la industria de viajes online gracias a un contenido único y su enfoque orientado al diseño a lo largo de todo el recorrido del cliente. Esta estrategia ha valido la pena con una comunidad leal que se conecta con los valores de Airbnb a un nivel emocional.

Sin embargo, Booking.com no para y canaliza más dólares publicitarios a canales de marca como TV, que se han convertido en una prioridad estratégica (probablemente también impulsada por el hecho de que la inflación de Google CpC los ha llevado a un techo en cuanto al valor que pueden extraer en este canal).

El nuevo eslogan «Hoteles, hogares y todo lo demás» para anuncios de TV en Estados Unidos resalta el hecho de que ofrecen más que hoteles, y algunos de los anuncios se dirigen específicamente a la audiencia de alquiler de vacaciones.

¿Aplicación de viaje One Stop Shop?

Airbnb recientemente compartió su gran ambición de convertirse en la proverbial «aplicación de viaje de ventanilla única». Ofrecer casas, actividades en el destino denominadas Experiencias y restaurantes es un buen comienzo, pero los componentes clave de los viajes, como los vuelos y el alquiler de automóviles, aún faltan.

Si bien Booking.com ha estado ocupado expandiendo los servicios para cubrir todas las necesidades de los viajeros (vuelos, trenes, alquiler de coches, etc.) para usuarios de ordenadores de escritorio, su aplicación móvil hasta ahora está limitada sólo a alojamiento. Dos posibles razones podrían explicar esto:

1. La conversión del hotel ha tenido éxito en sus pruebas en dispositivos móviles que agregan productos nuevos debido al espacio limitado en la pantalla

2. Los servicios no hoteleros se integran mediante soluciones de marca blanca que funcionan bien en un entorno de escritorio, pero suponen un serio desafío técnico para una integración perfecta en un entorno integrado en la aplicación.

La plataforma integrada verticalmente de Airbnb tiene una ventaja en este aspecto, pero su oferta limitada actual de alojamiento exterior puede, hasta ahora, no cumplir la promesa de una ventanilla única. Otros jugadores como Tripadvisor o Expedia están en una mejor posición para ofrecer una aplicación multiservicio que cubra todas las necesidades del viaje.

Comisiones y tarifas: ¿cuál es la fórmula correcta?

Para tener una idea completa de los costes de distribución, los precios finales y los márgenes operativos, las comisiones y las tarifas de los clientes deben sumarse. El sitio web para propietarios de viviendas Gonitely proporciona una buena visión general en este artículo sobre el panorama actual de comisiones y tarifa.

Airbnb puede atraer a los hoteles y los anfitriones con niveles de comisión del 3% al 5%. Sumado a esto, su margen general de ingresos probablemente no esté lejos de Booking.com, que aplica una comisión del 15% al 18% y una política de no pago en todas las propiedades.

Desde la perspectiva del consumidor, en un escenario de paridad de tarifas entre ambos jugadores, Booking.com sería sistemáticamente más barato en precio final gracias a esta política.

Esto podría haber sido un problema menor para Airbnb en el pasado gracias a su inventario único, pero con la superposición cada vez mayor de su contenido, puede representar una seria amenaza competitiva, excepto si las propiedades proporcionan tarifas a Booking.com más caras para compensar el mayor comisión.

Según un informe sobre alojamientos alternativos o privados publicado por Susquehanna International Group en 2017, el mercado de alojamiento global 2018 podría superar los 500.000 millones de euros, con el alojamiento privado representando el 19 por ciento del total. ¿Quién se llevará la mayor porción de este mercado en los próximos años?

Para elegir un ganador, miremos al consumidor final. Como se mencionó al principio, el informe de Phocuswright (solo para consumidores de EE. UU.) concluyó que los clientes de Airbnb están cada vez más motivados por los mismos factores que las reservas hoteleras: precio y ubicación.

Booking.com, con su propuesta de valor simple en torno al precio y la elección parece estar mejor posicionada para vencer a Airbnb en su propio terreno que al revés.

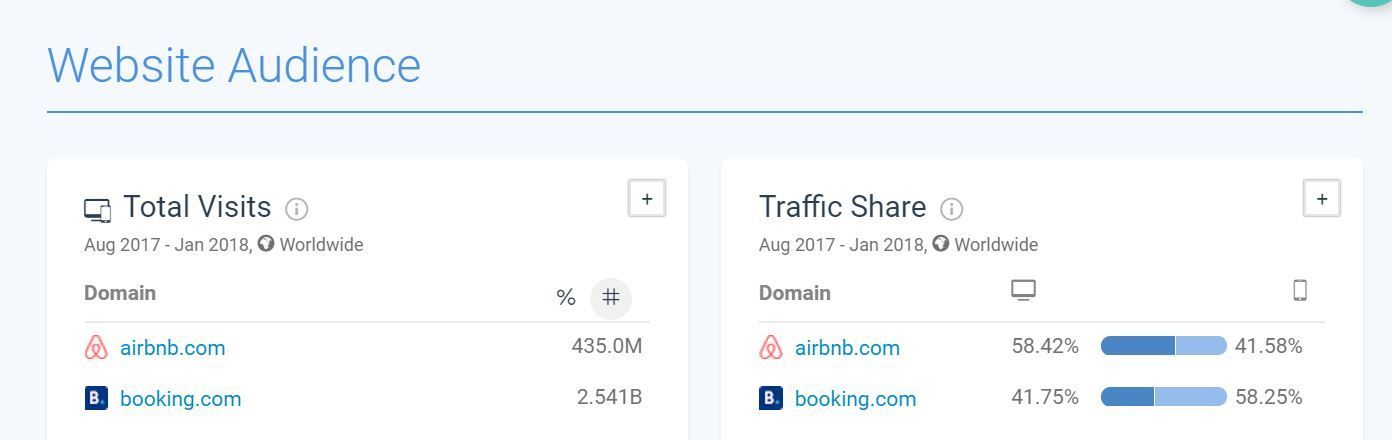

El actual líder en reservas de hoteles puede confiar en un volumen de tráfico mundial 6 veces mayor que Airbnb de acuerdo con Similarweb. Parecen estar mejor preparados para un primer futuro móvil con una cuota móvil móvil significativamente mayor (aunque esto no tiene en cuenta el tráfico de la aplicación):

Booking.com todavía está por debajo de Airbnb en su mercado local de EE. UU., pero claramente los supera en el resto del mundo (clasificados por los mercados más grandes para Airbnb):

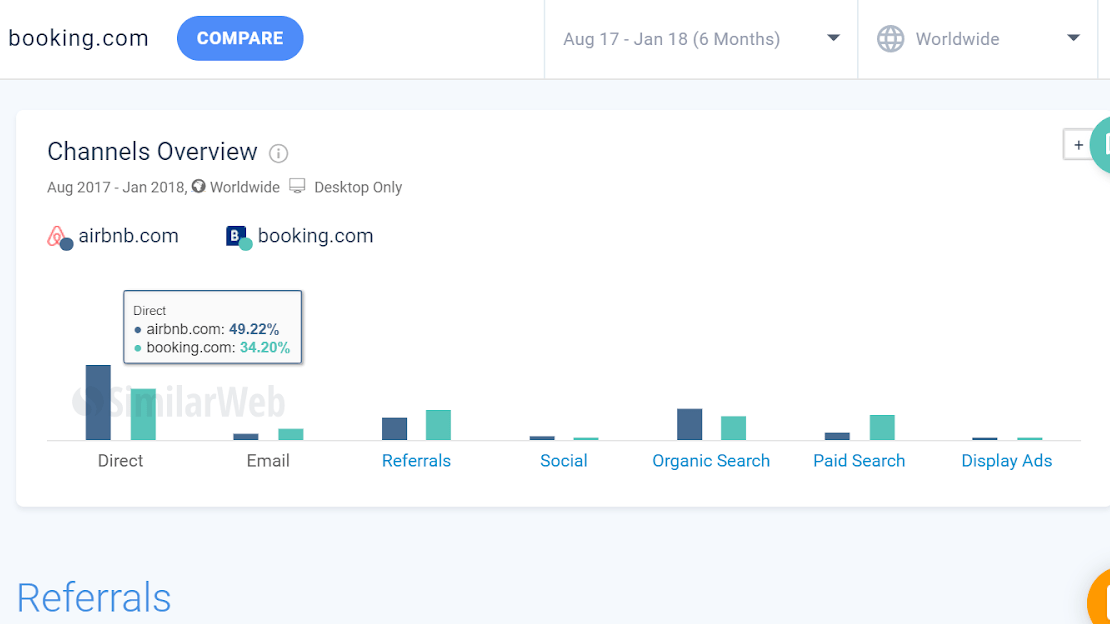

En términos de tráfico directo, Airbnb tiene una participación mayor que Booking.com, pero en términos absolutos, Booking.com derrotaría a su competencia sin problemas:

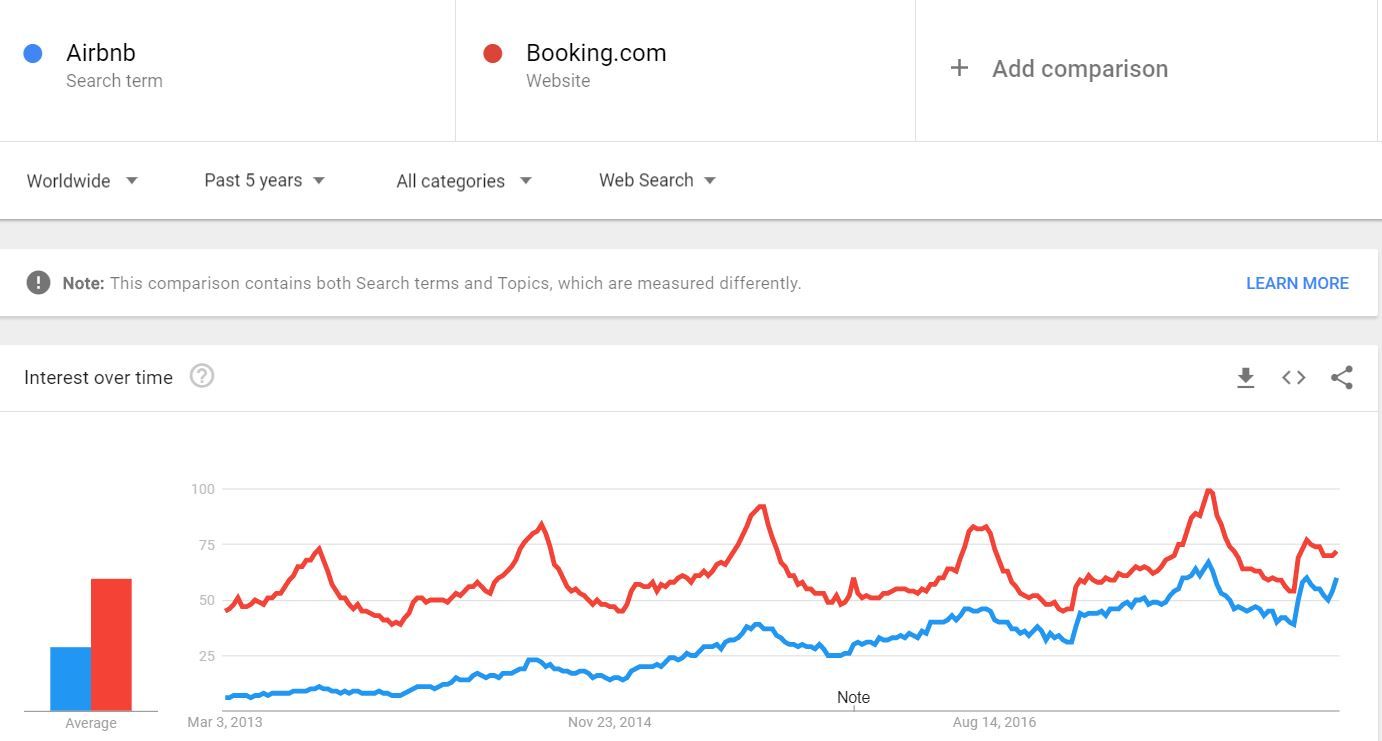

Las consultas de marca mundial de Google también le dan a Booking.com una posición de liderazgo, aunque la tendencia a largo plazo muestra que Airbnb cierra la brecha:

Booking.com tiene otra carta ganadora en la manga: su presupuesto publicitario de 2017 de 4.100 millones de dólares les permitió gastar más que todos sus competidores, al tiempo que mantiene los márgenes de Ebitda récord de la industria gracias a su eficiencia publicitaria. Es probable que este gasto siga creciendo en los próximos años, según la tendencia histórica.

A pesar de los profundos bolsillos de Airbnb y el hecho de que recientemente alcanzaron la rentabilidad operativa, es difícil ver cómo podrán acercarse a estos niveles de gasto en un futuro cercano, con una oferta pública inicial de acciones a las puertas.

En los 10 años de historia de Airbnb, la compañía ha demostrado ser un competidor que ha perturbado profundamente el mercado global de alojamiento. Su ambición de seguir remodelando la industria de viajes en los próximos años parece ser ilimitada.

Sin embargo, en un espacio de alojamiento privado cada vez más comoditizado, las ventajas competitivas de Airbnb se diluirán con el tiempo y enfrentarán una competencia más fuerte. No se equivoquen, Airbnb ha llegado para quedarse y su naturaleza competitiva sin duda les permitirá adaptarse y seguir prosperando en los próximos años, pero esperar un cambio de reyes en el espacio de alojamiento online parece un escenario poco realista. Booking.com dominará esta industria durante muchos años.